コロナで家計が苦しい場合に真っ先に作るべき家計の管理表はこれ!

コロナで家計が急変した場合に真っ先に作るべき表

家計簿歴36年の家計簿FP(ファイナンシャルプランナー)おおきです。

年収600万円以上世帯の赤字家計の改善をメイン業務としています。

赤字家計の中には逼迫した家計もあり、その改善の際に利用している手法の一つが家計資金繰り表の作成です。

コロナ禍で急変した家計を守るのにも役に立つアイテムとなることでしょう。

そこで、その手法を今回はご紹介していきます。

目 次

YouTubeでも配信しています。

下記クリックしてぜひご視聴くださいね。

家計資金繰り表のススメ

新型コロナウイルス流行による家計への影響は長引きそうな感がありますね。

すでに給料カット、離職などで大きな変化を受けている人も多いようです。

給与のカットもなく夏のボーナスは例年通り支給されたという人でも、今後の給料や冬のボーナスの支給額は期待が持てないという不安を抱える人もいるでしょう。

いまだ出口の見えないコロナ禍の生活の中で、いかに家計を守っていけるかは大変重い課題です。

ご自身でできる方法として、家計が急変したときの応急処置をお伝えしたいと思います。

※給付金等の情報をお探しの人は、申し訳ありませんがこのサイトにはお探しの情報は載せておりません。

コロナで家計が急変し行き詰る

弊所にご相談に来られる年収600万円以上世帯の赤字家計のほとんどは、行き詰ってから家計の深刻さをようやく受け止めています。

家計が行き詰るとは次のような家計状態です。

▶貯蓄がゼロ

▶クレジットカードを利用して生活費の自転車操業

▶キャッシングが複数など

すでに生活費が自己の資産では賄いきれなくなった状態です。

家計は資金ショートの一歩手前状態でしょう。

これでキャッシング枠がいっぱいになり資金調達ができなくなるとショートしますね。

家計赤字で行き詰る理由

赤字が続いていても頭のどこかでそのためそのうち何とかなるだろうとズルズルと時を重ねてしまいます。

気が付いたときには家計が行き詰ってどうしていいのか途方に暮れてしまうのです。

私たちはどうしても「これ以上事態は悪くならないだろう」、「そのうち何とかなるだろう」と根拠のない思いにとらわれてしまいがちです。

しかし、そのような位置にいると、家計ショートの危険性は高まってしまうのです。

今年発生した新型コロナによる家計急変で生活が苦しくなった場合も、そのうちコロナが収まって元の生活に戻れる、もう少しで何とかなるだろうと思ってズルズル無計画に貯蓄を減らしていく可能性があります。

家計に変化が生じているのでしたら、早急に対策を立てていかれたほうが良いでしょう。

家計が苦しいと感じたら家計資金繰り表を作成しましょう

結論から先にお伝えしますね。

家計が苦しい場合に行う作業は当面の資金繰り表を作成することです。

資金繰り表とは、現金収支を把握するための表です。

いついくら入金があって、どのような支出がいついくらあるのかを書き出します。

家計資金繰り表を作成するにあたって、当面とはどのくらいの期間かという問題はあります。

個人的には1年スパンで作成できればかなり役に立つものになると思っています。

家計が苦しいとなぜ資金繰り表を作成するのか

資金繰り表を作成する理由は、家計資金のショートを防ぐためです。

資金のショートさえ起こさなければ、家計は苦しいまでも生活は大きく崩れることはありません。

事態が好転するまで持ちこたえられればいいわけです。

しかし、住宅ローンの支払いができない、突発的に生じた(と感じる)支出の支払いができないなど、ひとたびお金が回らなくなると家計はピンチに立たされてしまいます。

資金ショートは、突然すぐに起こることは稀です。

じわじわと家計を圧迫して持ちこたえられなくなった時に起こるのです。

そのため、予め資金繰り表を作成して家計資金がどのように回せるのかを把握しておくことは大変役に立ちます。

家計が苦しいのに資金繰り表を作成しない場合

繰り返しになりますが、資金ショートはじわじわと家計を圧迫して持ちこたえられなくなった時に起こります。

持ちこたえられなくなるまでの時間は、保有している貯蓄額と補填額によります。

家計に足りない分のお金を必要なたびに貯蓄の取り崩で補填して凌いでいると、当然ながら貯蓄は目減りしていきます。

家計がひとたび苦しくなると目先の支払いに追われてしまいます。

すると、次々とくる支払いをこなしていくことで精いっぱいとなり考えることができなくなってしまうのです。

それでも貯蓄が底をつく前に事態が好転すればよいでしょうが、それに期待するのは大変危な賭けといえます。

わが家の資金が持つ期間の指標がないと、気が付いたときには家計ショートという状態になりかねません。

家計資金繰り表の作り方

家計資金繰り表の作り方を次にみていきましょう。

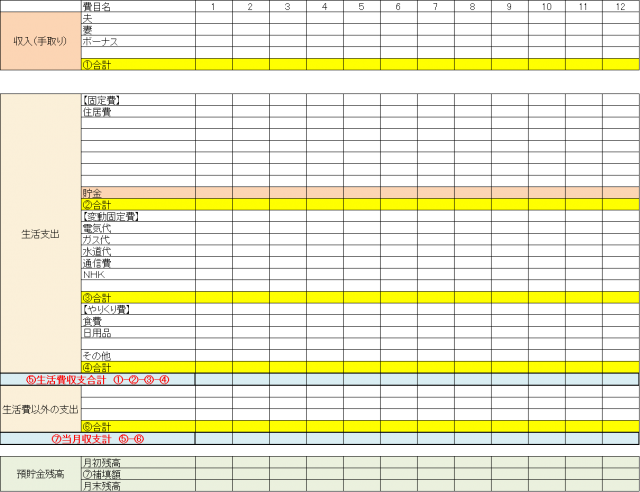

まず表に一年分の月を書き入れます。

1月から12月の暦年ではなく、今から一年間で月を書き入れてください。

表作成に用いる単位の月は暦通りでなくて構いません。

また、1カ月は1日から31日まででなくても構いません。

給料の計算期間に合わせた月設定の方が管理しやすければそれでいいでしょう。

次に収支を記入していきますが、ここで問題の生じる家計がでてきます。

どのような家計かというと、家計収支を把握していない家計です。

そのような家計は後に触れますので、家計収支の把握に努めてもらえるといいでしょう。

いまは一旦資金繰り表の作成方法手順を流していきますね。

収支の記入方法

一から作成すると大変なので、いつも使用している年間家計シートを使用しましょう。

月の下に収入を記入します。

その下に支出項目別に支出を書き入れていきましょう。

収支の記入の際に注意してほしいのが、支出を2つに分けることです。

基本生活費とそれ以外です。

基本生活費は住居費、水道光熱費など生活をするうえで必要な支出を指します。

それ以外の支出とは、交際費、外食費など生活を豊かにするためのお金に該当する類の支出を指します。

家計が苦しい時に大事な支出は基本生活費です。

住居費が家計を圧迫していると感じていても、実はそれ以外の衣服費やレジャーなどが原因であるケースは少なくありません。

※収入に比して住居費が大きすぎるケースもあります

年収600万円以上世帯の赤字家計を拝見していると、家計が苦しくて貯蓄を取り崩して生活している状態でも、この分類ができていない傾向があります。

まずは生きていくために必要なお金を確保することが大切になります。

家計簿をつける前にちょっと知っておいてほしいコツ。

家計簿をつける前にちょっと知っておいてほしいコツ。

支出の漏れ抜けを無くす

支出を記入する際に、忘れがちな項目があります。

1回の支払いや二年に1回の支払いなどです。

例えば、賃貸住居の更新料、固定資産税、火災保険料などです。

これらも基本生活費以外の支出部分に記入します。

子供がいる場合は、修学旅行費などの積み立て、部活動会費などもあります。

このような支出は少額であれば漏れがあっても対応できますが、金額が大きなものである場合には資金繰りに困ってしまいます。

過去の通帳なども参考にして洗い出すといいでしょう。

資金繰り表の残高欄の記入

収支が記入出来たら次は預貯金残高と毎月の収支合計を記入しましょう。

毎月の収支がマイナスの場合は預貯金残高から補填することになります。

一年間その計算を流してみたところで、預貯金にはまだ余力がありますでしょうか。

それとも途中で底をついてしまっているでしょうか。

資金繰り表を作成するとわが家の家計の危険度がよくわかります。

資金が年の途中で不足するとなった場合や、1年間だけで息切れしてしまう家計だとわかった場合には早急に対処が必要になります。

※今回は対処法には触れていません。資金繰り表を作成するところまで行いましょう。

家計簿をつけていないケース

※家計簿をつけていて、収支の把握ができている人は読み飛ばしてください

いま資金繰り表の作成方法をさらっとお伝えしました。

家計が苦しくなっていざ資金繰り表を作成しようと思っても、家計収支を把握していないと作成することができません。

基本生活費といってもいくらなのかさっぱりという状態の人は実は全く珍しくありません。

そこで、家計の収支を全く把握できていないという場合にいの一番に行う作業は家計の整理です。

その方法を以下にお伝えしていきます。

家計簿をつけていない人の支出の洗い出し方法

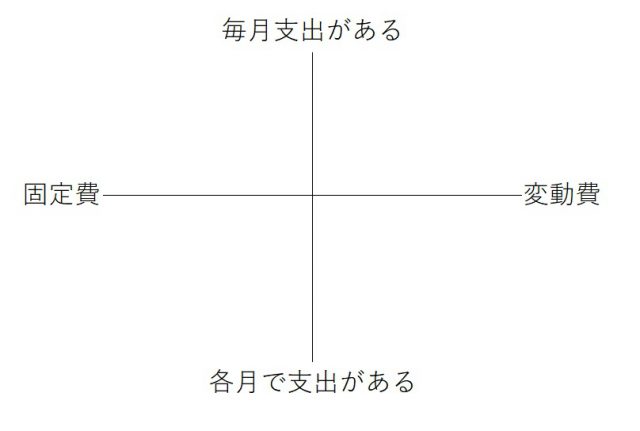

家計支出を洗い出すために、A4の用紙を一枚ご用意ください。

チラシの裏紙等でも構いません。

そこに十字に線を引いて4分割にしてください。

見本を載せておきますね。

今、十字に作成した簡易表に支出をポンポン書き出していきましょう。

通帳や納付書などから支出を洗い出してください。

毎月一定額の支出があれば、毎月の固定費ゾーン(左上)に支出項目と金額を記入します。

住居費や生命保険料などです。

毎月支出があるものの金額が変動するものは、毎月の変動費ゾーン(右上)に支出項目を記入します。

光熱費などです。

水道料金やNHKの二カ月払いは隔月で支払いがあるゾーンに項目と金額を記入します。

年払いも隔月で支払いがあるゾーンに記入しましょう。

年払いの場合は、支出項目と金額のほかに支払月もメモしておきます。

水道光熱費や通信費などの支払額が変動する項目は用紙の裏に12か月分金額をメモしておきましょう。

この合計金額を12で割れば月の平均額を算出することができます。

家計簿をつけていない場合の資金繰り表の作成手順

家計簿をつけていない人がいきなり資金繰り表を記入することはムリです。

一旦このようなメモに全て洗い出してから資金繰り表に転記したほうが、手間のようで実は効率が良いです。

端折らずに必ず一手間かけてください。

一度行えば済む話ですから。

さて、固定費と変動費はこれで洗い出せました。

あとは、手許でやりくりしている食費や日用品費などの金額を把握する必要がありますね。

私はこの部分をやりくり費と呼んでいますが、このやりくり費は実際に記帳するしか把握する方法はありません。

ここを概算等で行うと資金繰りが狂ってしまうリスクが高いからです。

とはいえ、事細かに記帳して把握する必要はありません。

毎月いくらお金を使っているのかが欲しい情報ですから、ざっくり記帳で十分です。

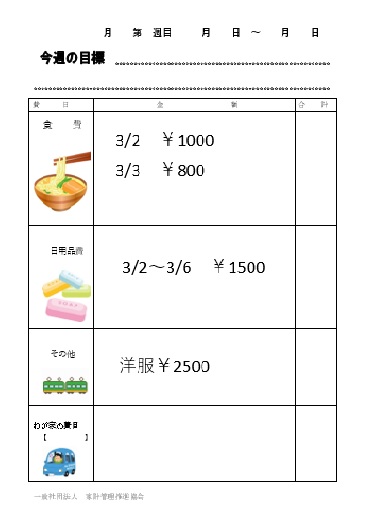

食費、日用品費、その他の3つに項目を分けて日付と金額を記入するといいでしょう。

見本の家計簿表を載せておきますね。

家計にバッファーがない

今回資金繰り表の作成をご紹介しました。

新型コロナの影響で家計が苦しく貯金取り崩している。

こように家計にダメージが直撃するケースは、バッファーのない家計なのです。

家計に余裕がないのです。

そのため、家計要因に何かマイナスの変動があれば、あっという間に苦しくなります。

バッファーとは何か?ですが、これは家計のクッション部分と捉えてもらえますでしょうか。

例えば収入が30万円である家計の貯蓄を含めた支出が28万円であった場合に、この2万円はその家計の余裕度になります。

今回の新型コロナ流行による収入減で家計が圧迫されたときに威力を発揮する部分です。

収入が2万円減ったとしても2万円の余裕部分があれば、家計にはまだ影響はありませんよね。

家計設計時にはこのバッファーを必ず作っておいてほしいと思います。

FPおおき

1級ファイナンシャルプランニング技能士

家計簿歴36年の家計簿FP(ファイナンシャルプランナー)